Veiksmīga lauksaimniecības biznesa izveide un attīstība nav iedomājama bez pārdomātas finansējuma izmantošanas. Saimniecību finansējuma vajadzību spektrs vienmēr ir bijis plašs – no sezonāliem apgrozāmajiem līdzekļiem līdz apjomīgiem tehnikas, zemes īpašumu vai iekārtu pirkumiem. Pieteikumu un informācijas iesniegšana vairākās kredītiestādēs vienmēr ir laikietilpīgs process, turklāt nereti saņemtais aizdevēja piedāvājums nav piemērots konkrētajai finansējuma vajadzībai vai neatbilst uzņēmēja ekspektācijām. Kā neapjukt finanšu pasaulē un izvēlēties piemērotāko finansējuma veidu un pakalpojuma sniedzēju?

Plānotais atmaksas termiņš kā pirmais kritērijs aizdevēja izvēlei

Uzsākot finansējuma meklējumus, pirmais uzņēmēja mājasdarbs ir apzināties sava biznesa finanšu vajadzību un plānoto aizdevuma atmaksas termiņu. Jau vēsturiski gan grāmatvedības uzskaitē, gan citos finanšu pasaules aspektos finansējums dalās 2 pamatkategorijās – ilgtermiņa un īstermiņa finansējums. Aizdevuma termiņš parasti atbilst arī finansējuma izmantošanas būtībai – ar ilgtermiņa aizdevumu parasti finansē ilgtermiņa ieguldījumus – nekustamo īpašumu, iekārtu, tehniku iegādi, būvniecības projektus. Savukārt īstermiņa finansējums visbiežāk pilda apgrozāmo līdzekļu papildināšanas funkciju – līdzekļi minerālmēslu un citu materiālu iegādei, norēķiniem par tehnikas remontiem un citiem pakalpojumiem, kā arī algu un nodokļu samaksai.

Ja banka atsaka?

Bieži biznesa finansējuma meklējumi aprobežojas tikai ar komercbanku piedāvājumu, kur pēc pirmā atteikuma uzņēmējs koriģē vai pat atceļ savus finansēšanas un izaugsmes plānus. Jāņem vērā, ka papildus banku finansējumam ir pieejams arī alternatīvais finansējums, kas var noderēt situācijā, kad bankas finansējumu atsaka. Ģeopolitisko satricinājumu kontekstā komercbanku piesardzība un nodrošinājuma prasības ir paaugstinājušās, kas ietekmē finansējuma pieejamību uzņēmumiem, kam nav ķīlas vai nav nevainojamu finanšu rādītāju.

Ja bankas finansējums nav piemērots vai nav pieejams, aicinām izskatīt finansējuma saņemšanu no specializētiem nebanku aizdevējiem. Šādi finansējuma sniedzēji ir tādi uzņēmumi kā Capitalia, AgroCredit un citi. Alternatīvo aizdevēju priekšrocības ir ātrāka izvērtēšana, zemākas nodrošinājuma prasības un augstāka riska tolerance. Alternatīvie finansētāji arī daudz labprātāk piedāvā un bieži tiek izmantoti tieši īstermiņa aizdevumu vajadzībām. Ņemot vērā papildu risku, ko uzņemas nebanku aizdevēji, to likmes būs augstākas nekā bankās, tomēr ātra un ērta finansējuma apgūšana nereti kompensē augstāku aizdevuma cenu.

Ilgtermiņa finansējumam komercbanka visbiežāk būs pirmā un pareizā pietura

Vēsturiski komercbankas Latvijā fokusējas tieši uz ilgtermiņa finansējuma pakalpojumiem, turklāt lauksaimniecības sektors visām vadošajām komercbankām vienmēr ir bijis parocīgs un salīdzinoši drošs. Lai gan finansējuma izvērtēšanas un saņemšanas process bankās bieži ir ļoti laikietilpīgs, salīdzinoši zemākas procentu likmes un garo atmaksas termiņu dēļ komercbanka būs piemērotākais ilgtermiņa finansējuma sniedzējs. Vienlaikus uzņēmējam jārēķinās, ka bankai būs nepieciešama arī ķīla. Ķīla visbiežāk ir lauksaimniecības zeme, ēkas, cita veida nekustamais īpašums vai reģistrējama tehnika. Lai gan katras bankas nosacījumi nedaudz atšķiras, aizdevuma izvērtēšanas laiks komercbankās parasti ir 1–2 mēneši un finansējuma apjoms ir ap 70 % no piedāvātās ķīlas tirgus vērtības, kas noteikta saskaņā ar sertificēta īpašuma vērtētāja atzinumu. Procentu likmes banku ilgtermiņa aizdevumiem parasti ir no 3 % līdz pat 6 % gadā, neskaitot EURIBOR jeb likmes mainīgo daļu. Jāpiemin, ka, palielinoties procentu likmes mainīgajai daļai, beidzamā gada laikā banku finansējuma cena ir strauji pieaugusi, kas noteikti jāņem vērā, izvērtējot kopējās aizdevuma izmaksas.

Tehnikas iegāde – līzings

Tehnikas iegāde lauksaimniecības biznesā ir ļoti izplatīta, jo tā nodrošina būtiskāko saimniecības funkciju – lauku apstrādi un apsaimniekošanu. Līdzīgi kā ilgtermiņa finansējuma gadījumā, optimālāko risinājumu, visticamāk, piedāvās tieši vadošo komercbanku līzings. Īpaši draudzīgi nosacījumi ir jaunas tehnikas iegādei, kur bankas finansē līdz pat 95 % no iegādes summas, turklāt piedāvā arī sezonālus atmaksas grafikus, kas ir pielāgoti saimniecību naudas plūsmai. Klasiska līzinga gadījumā tehnika pieder līzinga kompānijai, kamēr uzņēmums ir reģistrēts kā tās turētājs. Šāda struktūra sniedz labu drošību līzinga devējam, kas rezultējas arī salīdzinoši zemās procentu likmēs – no 2 % līdz 7 % gadā, neskaitot EURIBOR.

Sarežģījumi var rasties, ja saimniecība iegādājas tehniku, kas nekvalificējas komercbanku līzinga saņemšanai (piemēram, tehnika ir pārāk veca vai specifiska), vai tad, ja noskatītā traktortehnika atrodas ārzemēs, kur pirms piegādes pārdevējs pieprasa pilnu pirkuma maksu. Šādos gadījumos var noderēt specializētu aizdevēju finansējums, kura gadījumā par nodrošinājumu var kalpot jau saimniecībai piederoša tehnika vai kur reizēm finansējums var tikt izsniegts pat pirms noskatītās tehnikas piegādes. Jāņem vērā, ka dažādi nestandarta risinājumi un atkāpes no vispārpieņemtas komercbanku prakses ietver arī papildu riskus, tādēļ alternatīvā finansējuma cena tehnikas iegādei visbiežāk būs no 9 % gadā.

Kad laiks ir svarīgāks par cenu

Lauksaimniecības biznesā nereti ir situācijas, kad finansējuma saņemšanas ātrums ir svarīgāks par citiem nosacījumiem. Pieaugošās aramzemju cenas un to augstais pieprasījums ir ļoti labvēlīgs pārdevējiem, un nereti viņi īpašumu pārdod saimniekam, kurš ir spējīgs par to samaksāt visātrāk. Skaidrs, ka laika spiediena apstākļos banku finansējums zaudē savu pievilcību nesamērīgi garo izvērtēšanas termiņu dēļ. Šim mērķim noteikti piemērotākais ir alternatīvais jeb nebanku finansējums, kas paredz ātrākus izvērtēšanas termiņus un zemākas nodrošinājuma prasības. Piemēram, Capitalia gadījumā, ja uzņēmējs ir iesniedzis visu izvērtēšanai nepieciešamo informāciju, lēmuma pieņemšana aizņem tikai 1–3 darba dienas un procentu likme ir no 10 % gadā. Operatīvai īpašumu iegādei nereti tiek izmantota t.s. tilta finansējuma struktūra, kad laika spiediena dēļ uzņēmējs saņem dārgāku alternatīvo finansējumu un pēc īpašuma iegādes vēršas komercbankā, lai sākotnēji saņemto aizdevumu refinansētu uz garāku termiņu un zemāku procentu likmi.

Artis Galejs, ZS Sprīdīši, Capitalia klients.

Oskars Ādams, ZS Krasti-B, Capitalia klients.

Sezonāls apgrozāmo līdzekļu finansējums – visizplatītākā finansējuma vajadzība un niša alternatīvā finansējuma sniedzējiem

Grūti iedomāties vēl sezonālāku biznesu par graudkopību, kur teju visi uzņēmuma ienākumi ir koncentrēti dažos mēnešos, kamēr atlikušajā laikā saimniecības izdevumi krietni pārsniedz tās ienākumus. Šāda situācija rada disbalansu uzņēmuma naudas plūsmā, ko beidzamā gada laikā vēl vairāk pastiprina pieaugošās minerālmēslu un citu materiālu cenas. Tādēļ pavasaris ir īpaši aktīvs laiks, kad saimniecības plāno sezonai nepieciešamos līdzekļus un ir aktīvos finansējuma meklējumos, lai veiktu visus priekšdarbus labas ražas iegūšanai.

Līdzīgi kā ilgtermiņa aizdevumiem, arī komercbanku apgrozāmo līdzekļu kredītlīnijām vajadzīgs nodrošinājums, savukārt banku aizdevumiem bez ķīlas nereti ir augsti kvalificēšanās kritēriji, tādēļ šo finansējuma vajadzību arvien biežāk risina tieši alternatīvie finansētāji.

Ātrie izvērtēšanas termiņi un zemākas nodrošinājuma prasības ir primārie iemesli, kādēļ papildus komercbanku finansējumam saimniecības izmanto arī alternatīvo finansējumu. Nereti visi lielākie saimniecības aktīvi jau kalpo par nodrošinājumu bankas kredītam, kā rezultātā nav iespējams saņemt papildu finansējumu. Nebanku sektorā izplatīta prakse ir finansēt arī bez papildu ķīlas, un klienti to īpaši novērtē.

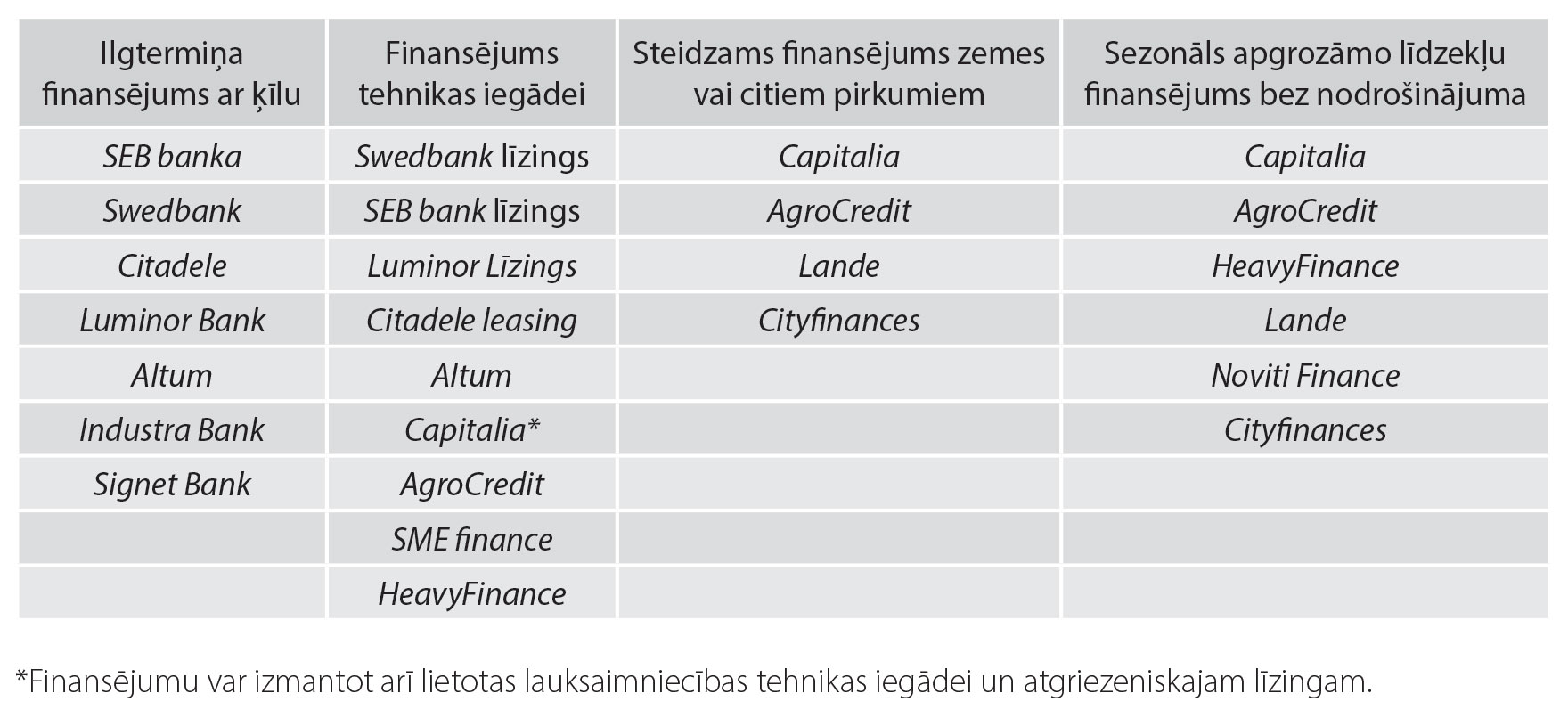

“Neskatoties uz konkurenci finansēšanas sektorā, Capitalia vienmēr aicina klientus izmantot biznesa vajadzībām piemērotāko finansējuma veidu. Visbiežāk uzņēmēji Capitalia finansējumu izmanto apgrozāmo līdzekļu papildināšanai un tehnikas iegādei, savukārt gadījumos, kad Capitalia finansējums nav piemērots vai nav pieejams, vienmēr aicinām meklēt alternatīvas un dalāmies arī ar partneru kontaktiem. Zemāk esam apkopojuši katrai vajadzībai atbilstošākos finansētājus, lai papildu līdzekļu vajadzības gadījumā uzņēmējs var sākt ar atbilstošākā aizdevēja uzrunāšanu,” uzsver Capitalia Finansēšanas nodaļas vadītājs Artūrs Soročenkovs.

Saimnieks LV

Saimnieks LVCēsu novada Vaives pagastā, saimniecībā SIA Jaunžūras 6. janvārī piedzīvots...

Saimnieks LV

Saimnieks LVGovis savās guļvietās pavada vidēji 10–15 stundas diennaktī, proti, lielāko...

Saimnieks LV

Saimnieks LVLopbarības sagatavošanas tehnikas izvēlē būtiska nozīme ir ražotāja pieredz...

Saimnieks LV

Saimnieks LVNavigācijas aplikācijā Waze ievadot vārdu salikumu Strauss un kaza, mūs aiz...